Pripremila: Zlatica Miljko, Portfolio manager – OTP invest, društvo za upravljanje investicijskim fondovima

Iako se globalna gospodarska aktivnost još uvijek snažno oporavlja, pojedini ekonomski pokazatelji su u kolovozu bili slabiji od očekivanja što je potaknulo zabrinutost oko mogućeg usporavanja momentuma. Postavlja se pitanje kako će neizbježno slabljenje snažnog skoka u potražnji i novi val koronakrize utjecati na već oslabljene bilance korporativnog sektora. S druge strane, nedavna treća blaga korekcija tržišta nije puno utjecala na najbrži oporavak tržišta u povijesti. Iako se dionička tržišta uvijek počinju oporavljati prije nego što recesije završe, ovako snažan rast dioničkog tržišta tijekom posljednjih pet mjeseci iznenadio je gotovo sve investitore. No, unatoč tom snažnom rastu tržišta i inicijalnom snažnom oporavku gospodarstva, oporavak ekonomije još uvijek nije potpun.

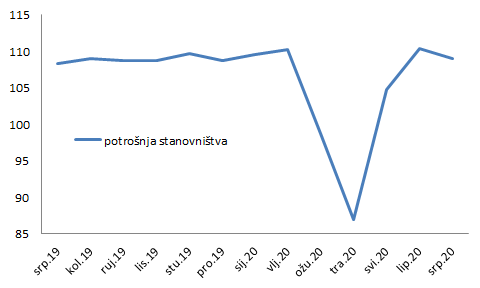

Pandemija izazvana virusom SARS-CoV-2 koji uzrokuje bolest COVID-19 izazvala je naglo zaustavljanje globalne aktivnosti u ožujku i travnju. Sa zatvaranjima, promjenama u ponašanju i fizičkom distancom, osobna potrošnja u razvijenim zemljama naglo je pala. Istovremeno, ekspanzivnim fiskalnim politikama države su ublažile pad osobnog dohotka, što je prvotno dovelo do porasta štednje sektora kućanstava, a po ponovnom otvaranju ekonomija i do naglog porasta potrošnje koje gotovo zrcali prethodan pad. Posljednji podatak za srpanj pokazuje da je rast potrošnje stanovništva počeo usporavati iako se potrošnja u automobilskom i uslužnom sektoru tek treba vratiti na razine od prije pandemije. Iako su i proizvodni i uslužni sektor pali u aktivnosti u prvoj polovici godine, oporavak je do sada bio koncentriran u proizvodnom sektoru.

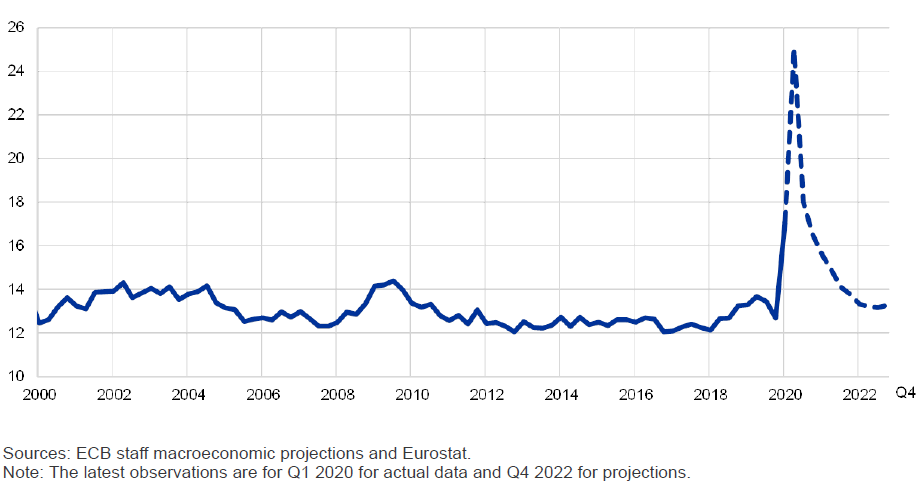

Štednja kućanstava Eurozone (postotak raspoloživog dohotka):

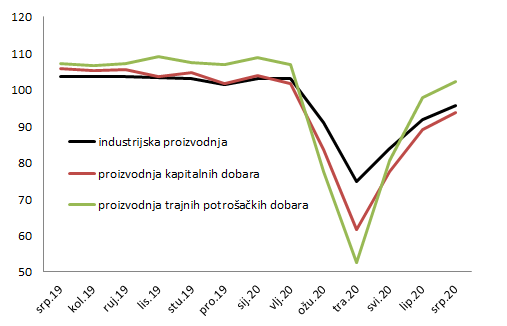

I dok rast potrošnje stanovništva usporava nakon početnog snažnog skoka, potrošnja korporativnog sektora tek počinje ubrzavati. Naime, unatoč tome što se potražnja počela oporavljati u svibnju, a tvornice počele ponovno otvarati, proizvodnja se nastavljala oprezno zbog nesigurnosti vezanih uz pandemiju. Kao rezultat toga imamo razinu proizvodnje koja ne prati potražnju tijekom prve polovice godine, a neusklađenost dolazi od velike korekcije zaliha u tom razdoblju. Za razliku od normalne dinamike u recesiji kada su smanjenja u proizvodnji povezana sa smanjenom potražnjom, pandemija je uzrokovala kompletna zatvaranja tvornica pored pada u potražnji. Posljedično, prilagodbe zaliha bile su trenutne i velike te objašnjavaju više od polovice pada proizvodnog sektora u prvoj polovici godine. Stoga je za očekivati da će zalihe imati veliku ulogu u porastu industrijske proizvodnje u drugoj polovici godine. Industrijska proizvodnja trebala bi se ubrzati u nadolazećem razdoblju, ne samo kako bi se uhvatio korak s krajnjom potrošnjom, već i kako bi se obnovile zalihe i uskladile s konačnom potražnjom. Također, indikatori aktivnosti ukazuju na snažan oporavak kapitalnih investicija u tekućem kvartalu, neke procjene ukazuju na rast od oko +35 % (anualizirana stopa). IHS Markit PMI proizvodnog sektora u SAD-u s razinom od 53,1 došao je na razinu iznad one od prije koronakrize (51,9 siječanj ove godine), a Markit PMI proizvodnog sektora Eurozone također, s razinom od 51,7 u kolovozu premašio je razinu od 47,9 u siječnju. Baltic Dry Index, index cijena brodskog prijevoza i leading indicator buduće aktivnosti u proizvodnom sektoru od najniže razine ispod 400 bodova u svibnju narastao je do sredine rujna do preko 1200 bodova.

|

Potrošnja stanovništva Eurozone (2015=100, seasonally adjusted): |

Industrijska proizvodnja Eurozone i pojedine stavke industrijske proizvodnje (2015=100, seasonally adjusted): |

|

|

|

Izvor: Eurostat

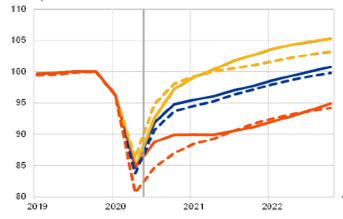

Brzina i sveobuhvatnost oporavka globalne ekonomije ukazuje na brži oporavak od onog koji se ispočetka očekivao te su pojedine procjene rasta globalnog BDP-a u tekućem kvartalu revidirane prema gore. Ipak, pozitivna iznenađenja u rastu ne ekstrapoliraju se za naredne kvartale. ECB je na svom posljednjem sastanku u rujnu podigla procjenu za rast realnog BDP-a Eurozone u 2020. na -8 % sa -8,7 % (procjena u lipnju). Nova procjena rasta u 2021. je +5,0 % (prethodno +5,2 %), a u 2022. nova procjena je +3,2 % (prethodno 3,3 %). Američki Fed je na posljednjem sastanku u rujnu objavio procjenu pada BDP-a SAD-a u ovoj godini od -3,7 %, što je znatno bolja procjena od one iz lipnja kada se očekivao pad BDP-a od -6,5 %. Međutim, smanjio je procjene za naredne dvije godine, na +4 % s +5 % za 2021. i na +3 % sa +3,5 % za 2022. godinu.

|

ECB-ove projekcije rasta BDP-a Eurozone: |

|

|

|

|

Izvor: ECB

Makroekonomske mjere i politike bile su uspješne u postavljanju temelja za prvotni skok u rastu, ali nisu dovoljne za potpun oporavak. Novi val širenja COVID-19 ostaje uteg za ekonomiju. Hospitalizacije i stope smrtnosti nisu značajno porasle otkada su mjere oslabile i otkako je ponovno počeo rasti broja zaraženih. Novi val korone izgleda drugačije od prošlog, prosječna dob oboljelih značajno je pala, većina oboljelih ima blage simptome ili ih uopće nema zbog čega nema potrebe za ponovnim kompletnim zatvaranjem ekonomija i ograničenja socijalnih aktivnosti kako bi se zaustavljao rast broja novooboljelih. Ipak postoje iznimke, hospitalizacije su krajem ljeta porasle u Španjolskoj kako se korona počela širiti među starijom populacijom. Jasno je stoga da će daljnje širenje virusa i dalje utjecati na ponašanje ljudi i normalizaciju mobilnosti. Drugi rizik za potpuni ekonomski oporavak predstavlja prerano ukidanje fiskalnih podrški. S obzirom na to da su fiskalne mjere povezane s koronakrizom zamišljene kao privremena podrška ekonomiji, globalni oporavak brži od očekivanog povećava vjerojatnost za skorim povlačenjem fiskalnih mjera. U SAD-u još uvijek nema jasnog napretka u postizanju dogovora oko sljedećeg fiskalnog paketa, a paket dodatnih naknada za nezaposlenost istekao je još u srpnju.

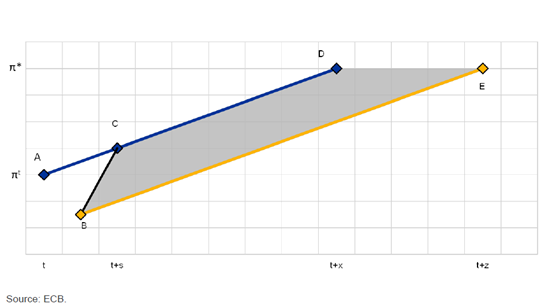

Središnje banke koje su do sada bile uspješne u osiguravanju neprekinutih kreditnih linija tijekom krize i davanju potpore financijskim uvjetima imaju sve manje mogućnosti na raspolaganju kako bi potaknule daljnji rast ekonomije i inflacije. ECB na svom posljednjem sastanku u rujnu nije promijenila postojeće politike, kao što je uglavnom bilo i očekivano. Ipak, očekivalo se da će ECB poslati konkretniju poruku oko mjera koje će poduzeti ukoliko euro nastavi aprecijaciju. Euro je već aprecirao oko 6 % u odnosu na dolar u ovoj godini, a daljnje jačanje eura dodaje rizik da će inflacija biti niža od već ionako niskih procjena. U prosincu prošle godine ECB-ova projekcija za temeljnu inflaciju na kraju 2022. iznosila je 1,6 %, u lipnju ove godine ta projekcija je smanjena na 1 %. ECB-ov plan je ostvariti prijašnju projekciju inflacije, što namjerava napraviti u dva koraka: u prvom koraku sa sadašnje razine inflacije treba što prije vratiti na putanju inflacije od prije početka koronakrize, a potom u drugom koraku ostvariti projekciju od 1,6 % u 2022. (BCDE putanja iz slike ECB-ova strategija vezana za inflaciju Eurozone: prvi korak iz točke B doći u točku C, u drugom koraku iz C doći u D). Međutim, nije jasno kako će ECB to ostvariti, a izostanak konkretnih poruka s posljednjeg sastanka lako može stvoriti dojam da je ECB već zadovoljna s revizijom ekonomskog rasta prema gore u rujnu u odnosu na lipanj i da će usporiti tempo u ostvarivanju ciljanih razina inflacije.

ECB-ova strategija vezana za inflaciju Eurozone:

Američki Fed je krajem kolovoza objavio promjenu strategije u svojoj monetarnoj politici: fleksibilno ciljanje inflacije zamijenio je strategijom koja cilja prosječnu inflaciju. Nova strategija znači da će Fed tolerirati razdoblja s inflacijom većom od ciljane od 2 %, ako će takvim razdobljima prethoditi inflacija manja od ciljane. Drugim riječima, dok je prethodna strategija pokušavala ostvariti ciljanu inflaciju od 2 % nezavisno od kretanja inflacije u razdobljima koji su prethodili, nova strategija pokušava postići inflaciju od 2 % u prosjeku u nekom razdoblju. No, slično kao i ECB, Fed nije pojasnio kako namjerava postići svoj cilj. Stoga je ostala u zraku visjeti mogućnost da će Fed nastaviti koristiti iste alate kao do sada, čime isto pokazuje nisku razinu žurnosti u ostvarivanju ciljeva. Čak ni uz agresivno korištenje svih dostupnih alata nema garancije da će doći do željenog rasta inflacije. Sigurno je da će nova strategija pozitivno utjecati na tržišna očekivanja, jer zapravo znači da će monetarna politika ostati ekspanzivna i kratkoročne kamatne stope niske još dugo vremena, odnosno da neće doći do preranog dizanja kamatnih stopa.

Takva situacija do sada je bila pogodna za tzv. growth kompanija koje su već imale najviše koristi od niskih diskontnih stopa i slabog nominalnog rasta. Dostupnost jeftinog kapitala potiče poduzetnike na rizičnija ulaganja u inovativne proizvode i usluge koje su povezana sa snažnim tehnološkim razvojem u proteklom desetljeću. Povezivanjem interneta, medija, automatizacije i umjetne inteligencije započet je dugoročan rastući trend koji je dijelom neovisan o fazi u kojoj se nalazi šira ekonomija. To se vidjelo i tijekom ove godine kada su kompanije iz tehnološkog sektora manje pogođene COVID-19 krizom te su im financijski rezultati bili u skladu ili još bolji od ionako visokih očekivanja. Dodatno, pored održivih prihoda, to su većinom kompanije sa zdravim bilancama, visokom profitabilnošću i snažnim generiranjem novca, velikom tržišnom kapitalizacijom i predstavljaju najkvalitetnije kompanije. Sve navedeno dovelo je do nevjerojatnog rasta dionica tehnološkog sektora (oko 20 % iznad razine prije koronakrize) i dovelo do ogromne koncentracije ulaganja i ekstremnih valuacija. S druge strane, ciklične dionice iz energetskog, financijskog i industrijskog sektora čiji su prihodi i dobit pali rekordnom brzinom uslijed zatvaranja ekonomije, značajno zaostaju. Daljnjim oporavkom ekonomije, predvođenim proizvođačkim sektorom, normalizacijom potrošačkih i poslovnih aktivnosti, rad na razvoju cjepiva i njegova skora dostupnost široj populaciji značilo bi da je najgore iza pojedinih kompanija s cikličnom izloženosti, što bi se moglo pozitivno odraziti i na njihove tržišne valuacije. To ne znači da slijedi kolaps tehnoloških kompanija jer su za ostvarivanje takvog scenarija potrebne veće strukturne promjene poput značajnog porasta inflacije, porasta nominalnih kamatnih stopa te regulatorno nametnutih ograničenja u poslovanju. Ali rekordna pozicioniranost investitora u tehnološkim dionicama i gotovo rekordna razlika u tržišnoj valuaciji između tehnoloških i cikličnih dionica mogli bi dovesti do rotacije između ta dva sektora.

Graf cijene: MSCI World Information Technology Index (bijela linija) i MSCI World Industrials Index (zelena linija)

Izvor: Bloomberg

Snažan oporavak dioničkih tržišta nije usklađen s tipičnim makroekonomskim i financijskim oporavkom nakon recesije. Ukoliko ne dođe do trajne promjene u ponašanju potrošača, a aktivnosti poput putovanja, sportskih događanja i zabave se vrate na razine od prije koronakrize izbjeći će se pad potrošnje, bankroti i trajno visoka nezaposlenost. Nastavak oporavka ekonomije stvara priliku za veći rast cijena dionica s malom tržišnom kapitalizacijom u odnosu na one s velikom, odnosno veći rast dionica iz industrijskog sektora u odnosu na tehnološki sektor.